曾经有段时间,厨电是家电股中最受投资人欢迎的标的。从2011年到2018年底,厨电龙头老板电器涨幅超过12倍,比同期美的、格力(7.9倍)的涨幅还要高。

在彼时的投资人眼中,厨电普及滞后于白电,在白电渗透率提升已然不大的情况下,厨电未来的成长性更优。

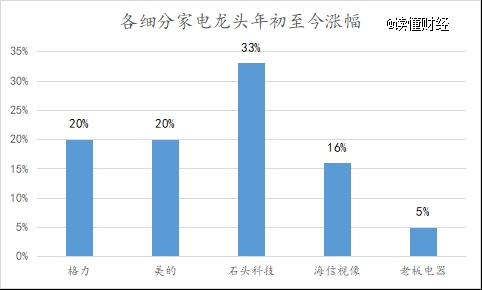

但如今看来,美的、格力依然很能打,厨电仿佛有点“老态龙钟”了。今年家电股表现强势,跑赢了上证指数6个百分点,美的、格力年内涨幅也都在20%以上。厨电却拖了后腿,厨卫电器板块跌超8%,龙头老板电器也只是涨了5%。

股价表现差是因为业绩确实乏善可陈。在今年内有家电下乡政策刺激,外有海外家电补库红利的带动下,一季度,几乎所有细分家电龙头的营收涨幅都在10%以上,但同期老板电器的营收只是同比增长了2.8%。

厨电出什么问题了?本文持有以下观点:

1、厨电吃不到海外补库红利。今年欧美家电进入补库周期,外销成了今年大部分家电企业的增长动力。但厨电享受不到出海红利,由于饮食习惯不同,国内厨电产品与海外需求存在差异,老板电器海外收入占比不到1%。

2、厨电受地产影响*。今年厨电品类内销增长液不及白电,部分厨电品类甚至出现了负增长。原因是,厨电安装和房屋装修绑定更深,受地产周期影响也更大。

3、弱品牌的行业特性盖上了天花板。美的、格力销售费用率不到10%,厨电龙头超过25%,说明厨电不能像美的、格力一样靠品牌来撑起销售。原因是厨电销售相对依赖工程渠道且技术壁垒低,因此品牌认知度弱于其它家电品类。

/ 01 /

家电向上,厨电向下

家电股虽然今年起起落落,但整体涨幅依然位居A股前列。年初至今,家电板块跑赢了上证指数6个百分点,涨幅位居31个申万行业的第五位。美的、格力年内涨幅也都在20%以上。

家电股今年的涨幅虽然强势,但还是没有带动厨电板块。年初至今,厨卫电器板块跌超8%。龙头老板电器也只是涨了5%,要比其他细分家电龙头差不少。

厨电不被投资人待见的直接原因是和现在市场上的高股息的投资风格不符,厨电板块的分红一直被投资人诟病,就连龙头老板电器的股息率也才只有2.27%,要比格力、美的(4.7%)差了不少。

如果只是股息率低倒也不至于和板块涨幅差距这么大,毕竟如果只看股息率,石头科技只有1.3%,那石头科技股价表现应该垫底才对。但现实是石头科技年内涨超33%,是各细分家电龙头中股价表现*的之一。

逻辑就是石头科技还有极高的成长性可以提估值。今年一季度,石头科技营收同比增长58.7%。就算分红分的少,有好业绩股价表现也不差。

这就戳到了厨电的另一个痛处,不止股息率比不上其它板块,厨电公司的业绩在家电股中垫底的。在今年内有家电下乡政策刺激,外有海外家电补库红利的带动下,今年一季度,几乎所有细分家电龙头的营收涨幅都在10%以上,但同期老板电器的营收只是同比增长了2.8%。

要高股息没高股息,要成长没成长,厨电板块拖家电股的后腿也就“顺理成章”了。但问题是为什么其他家电股都能增长,唯独厨电涨不动了呢?

/ 02 /

外无出海红利,内受地产之困

出海是今年家电行业*的业绩增量。

根据华福证券数据,今年1-5月,家电品类的外销表现要远强于内销。其中冰箱品类,1-5月内销同比增长7%,外销同比增长25.2%。洗衣机品类内销同比增长3.7%,外销同比增长23.2%。

家电外销强势是因为赶上了欧美国家的补库红利。

2022年欧美通胀导致进口谨慎,使家电库存出现过量消耗,再加上美国成屋销售回暖提振了家电销售,现在美国家电零售商库销比已低于2020年前水平,因此欧美今年家电进口需求火爆。

但欧美的补库红利,厨电企业吃不到。国内各个细分家电龙头海外收入占比大多在40%以上,但老板电器海外收入占比只有0.61%。

厨电吃不到海外的补库红利也不难理解,因为饮食习惯的差异,国内很多厨电产品是不符合海外需求的。

比如国人喜欢吃米粉、面食,食材也以烹饪为主,更有烟火气。但欧美更侧重蛋白质和肉类脂肪的摄取,制作方式也很简单,都是烤制为主。

不同的饮食习惯也构成了不同的厨电产品,像蒸箱、饭煲这样的产品在欧美厨房几乎是不会看到,即使吸油烟机这种不用做饭的家电产品也因为欧美少烹饪,其渗透率也和国内有较大差距。

不仅吃不到海外的补库红利,厨电在国内也是受地产影响最严重的家电品类。

今年1-4月,空调、冰箱、洗衣机等白电内销同比分别增长16.10%、9.03%和4.63%,而油烟机、燃气灶、、集成灶等厨电线下销售规模分别同比增长3.4%、5.3%、-0.5%。。

厨电内销比不上其它家电品类的原因是受地产周期影响更大。

家电是一个与地产行业紧密联系的市场,属于地产的后周期市场,各家电品类所属环节安装越靠后对地产的依赖就相对较小一些。厨房电器等住房必需品高度依赖地产竣工情况,而空调、冰洗、电视等具有一定可选性质的产品就稍微好一些。由此,地产下行周期,厨电的增长困境大于其它家电品类。

既吃不到海外的补库红利,在国内还深受地产周期之困。厨电的成长自然也就跑输其它家电品类了。

/ 03 /

弱品牌的行业特性盖上天花板

厨电板块不只今年给家电拖了后腿。拉长周期看,厨电行业也远远跑输了其它家电龙头。近三年,老板电器腰斩,而格力只跌了7%,美的更是跑出了正收益。

如果说今年厨电拖后腿是吃不到海外红利的拖累,那么过去三年,厨电龙头都大幅跑输白电龙头则是因为自己不争气。

厨电,白电作为两个成熟市场,行业龙头市占率差别很大。美的、格力空调国内市占率长期在60%以上,厨电CR2的油烟机份额只在4成。

市占率差距大,是因为厨电的品牌认知度要远低于白电。看一组数据美的、格力的销售费用率常年在8%、9%左右,而老板电器的销售费用率一直在25%以上。一定程度上说明,老板电器并不能像美的、格力一样靠品牌来撑起销售,还需要在销售端进行大投入刺激销售。

厨电品牌属性弱是因为技术壁垒低且消费属性弱。

厨电力的核心产品油烟机是的技术原理是空气动力学为,作用原理就是:负压,吸入,分离,排出。具体工作方式为:电机带动风轮转动产生负压,油烟通过过滤网分离出油渍与烟渍,油渍附着在过滤网上流回油杯,烟渍则通过风轮和排烟管排出室外或公共烟道。

看这个原理过程,就能发行行业技术迭代有限。方太*标志性的产品还是2013年推出的风魔方系列油烟机,本质上是在原有产品基础上进行实用性迭代处理,在抽油烟机对比风量、风压的时代,产品功能实现了“不跑烟”—通俗点说,就是降低了吸风口和台面的距离。

技术壁垒低意味着龙头企业无法靠技术实现品牌溢价。看到这投资人可能会说,空调的技术是比油烟机强,但有限,而且核心技术也是多年没更新了,美的、格力不还是一样形成了品牌溢价。

这里面的差别是美的、格力比老板有更强的消费属性。一来,厨电有装修属性,安装前置,相对更依赖消费者以外的工程渠道,老板电器有2成左右的收入是工程渠道贡献。二来,白电可一户多机配置,消费频次比厨电大,这可以支撑白电构建专卖店体系,进一步漏出品牌,而厨电因为消费频次低,目前对KA渠道依赖更大,品牌漏出更少。

技术壁垒低,消费属性弱叠加起来就形成了厨电品牌认知度低的问题。这也制约了厨电公司最终的天花板。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。